uando alla normale retribuzione si aggiungono ulteriori beni e servizi erogati in natura, insieme a bonus e sconti aggiuntivi, la qualità di vita dei dipendenti sale. In particolare, ci sono alcune categorie molto apprezzate che sono state recentemente riviste dal punto di vista normativo. Stiamo parlando dei fringe benefit: e le novità sono molto interessanti, sia per le aziende sia per il personale.

Vediamo insieme quali sono le soglie dei fringe benefit per il 2025, oltre alle tipologie di beni e servizi inclusi, insieme ai consigli per ottimizzare i vantaggi fiscali offerti dai bonus dipendenti.

Cosa sono (in breve) i fringe benefit

Prima di scoprire le ultime novità dei fringe benefit, ricordiamo di cosa si tratta esattamente. Questa categoria particolare di bonus rappresenta una vera e propria forma di retribuzione aggiuntiva rispetto al regolare stipendio. Per questo motivo, viene erogata ai dipendenti come una sorta di premio, sotto forma di beni o servizi in natura.

I fringe benefit concorrono alla formazione di tutte le iniziative volte a tutelare il benessere del personale, convenzionalmente raccolte sotto la definizione di welfare aziendale. Ad esempio, può trattarsi dei buoni shopping da spendere online o nei negozi per l’acquisto di abbigliamento, accessori, articoli per la casa, libri, tecnologia e così via.

Corrisposti in modo del tutto facoltativo da parte del datore di lavoro, normalmente a una fascia più ristretta di dipendenti o ad personam, non devono essere confusi con i flexible benefit. Questi ultimi sono una forma di retribuzione complementare destinata a gruppi più ampi, motivo per cui spesso sono obbligatori nell’ambito del welfare contrattuale previsto dal CCNL. Ne sono un classico esempio i corsi di formazione, gli asili nido e altri interventi assistenziali che hanno una valenza più intrinsecamente di tipo sociale.

Abbiamo puntualizzato questa differenza perché, mentre i flexible benefit sono totalmente esenti da tassazione, i fringe benefit hanno delle precise soglie da rispettare per evitare la formazione di reddito imponibile IRPEF. La norma di riferimento è contenuta negli articoli 51 e 100 del TUIR, che inizialmente avevano fissato il limite di 258,23 euro all’anno per persona. Superata questa soglia, si passava alla normale tassazione.

Come sono cambiate le soglie di esenzione dei benefit negli anni

Considerate le criticità legate al periodo post-pandemico, nel 2022 il Decreto Aiuti bis e poi il Decreto Aiuti quater, innalzarono notevolmente la soglia di tassazione. Dopo un iniziale passaggio a 600 euro, furono così introdotti i fringe benefit a 3000 euro, pensati per sostenere tutta la forza lavoro in un momento così delicato per tutto il Paese.

Nel 2023 il Governo decise di mantenere il limite massimo di 3000 euro, ma solo per i dipendenti con i figli. Per tutti gli altri, la soglia tornò ai precedenti 258,23 euro. Un cambio che rallegrò solo una quota di dipendenti, scontentando quelli senza figli: forse da qui è nata la volontà di ricalibrare le esenzioni e introdurre un’importante novità per i fringe benefit.

Quali sono le soglie di esenzione fringe benefit 2025

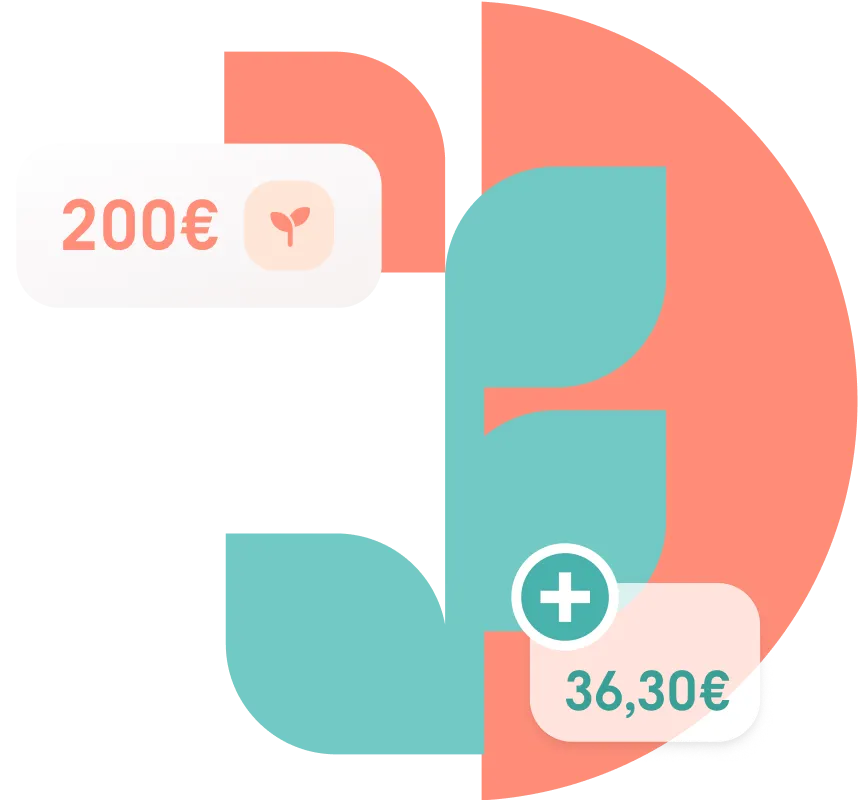

Per assicurare un maggiore equilibrio tra le parti, a partire dal 1° gennaio 2024 , il bonus a 3000 euro per i dipendenti con figli è sceso a 2000 euro. Per tutti gli altri, invece, si parla di fringe benefit a 1000 euro. Tali cifre sono state confermate anche per l'anno in corso: vediamo nel dettaglio quali sono i limiti per i fringe benefit 2025.

Dipendenti con figli a carico

La variabile chiave per accedere ai fringe benefit a 2000 euro è avere dei figli a carico, anche nati fuori dal matrimonio (ma legalmente riconosciuti), adottivi o affidati. Nel caso in cui il datore di lavoro metta a disposizione questa opzione, ogni dipendente deve dimostrare di averne diritto indicando il codice fiscale dei figli. Importante: sono considerati a carico i figli con reddito inferiore a 2840,51 euro o fino a 4000 euro sotto i 24 anni.

Dipendenti senza figli

Come abbiamo visto, i fringe benefit a 1000 euro sono stati confermati per tutti i dipendenti senza figli. Un bel balzo, considerando che fino al 2023 il massimo consentito era pari a 258,23 euro. Per accedere, dunque, non ci sono paletti: basta avere un contratto di tipo subordinato (anche come apprendisti).

Fringe benefit: cosa include?

Dopo aver analizzato le novità dei fringe benefit, veniamo a un altro aspetto cruciale: quali elementi include? L’attenzione del Legislatore negli ultimi anni si è rivolta alla necessità di alleviare le spese di tutti i giorni. I fringe benefit inclusi nelle norme di riferimento sono:

- buoni acquisto per fare shopping;

- polizze assicurative e prestiti;

- stock option;

- alloggi e beni materiali concessi a uso personale o promiscuo;

- spese per utenze domestiche (acqua ed energia);

- spese per l’affitto della prima casa o interessi sul mutuo.

Un discorso a parte lo meritano i buoni pasto. I buoni cartacei sono esenti da tassazione fino a massimo 4 euro al giorno, mentre per i buoni elettronici il limite è stato alzato a 8 euro al giorno, con IVA agevolata al 4% per l’azienda.

Resta invariato il fatto che tali interventi siano del tutto volontari, senza alcun obbligo per l’azienda. Ma perché l’azienda dovrebbe erogare dei benefit aziendali? Impostare un pacchetto di welfare aziendale permette alle imprese di sostenere i dipendenti e arginare l’impatto economico legato all’inflazione e all’aumento dei costi essenziali. Al contempo, fa sì che tutti si sentano valorizzati e supportati, quindi motivati a restare e dare il meglio.

Scegli Coverflex per un bonus dipendenti realmente spendibile

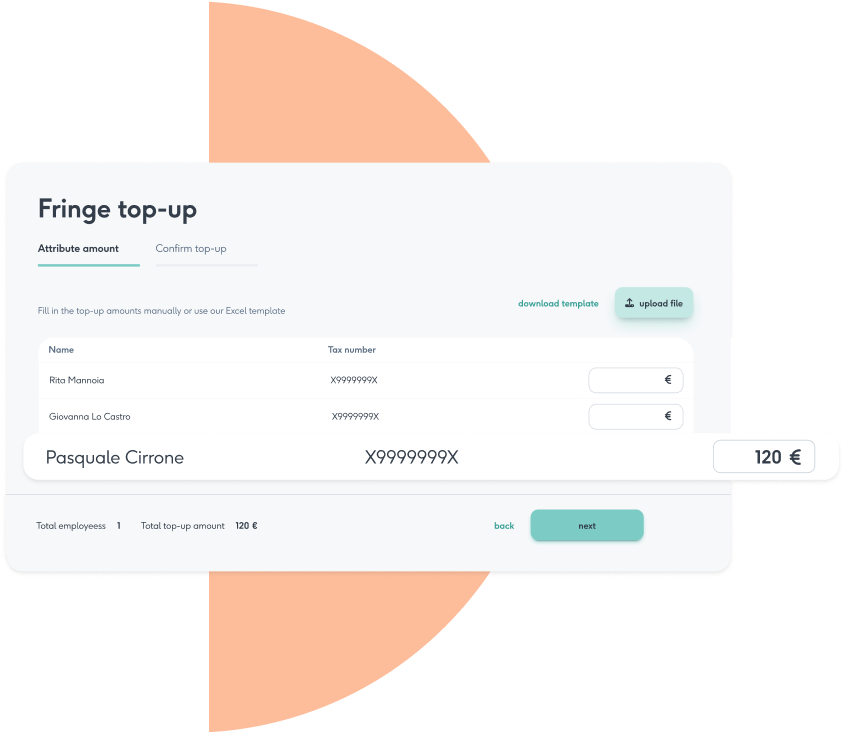

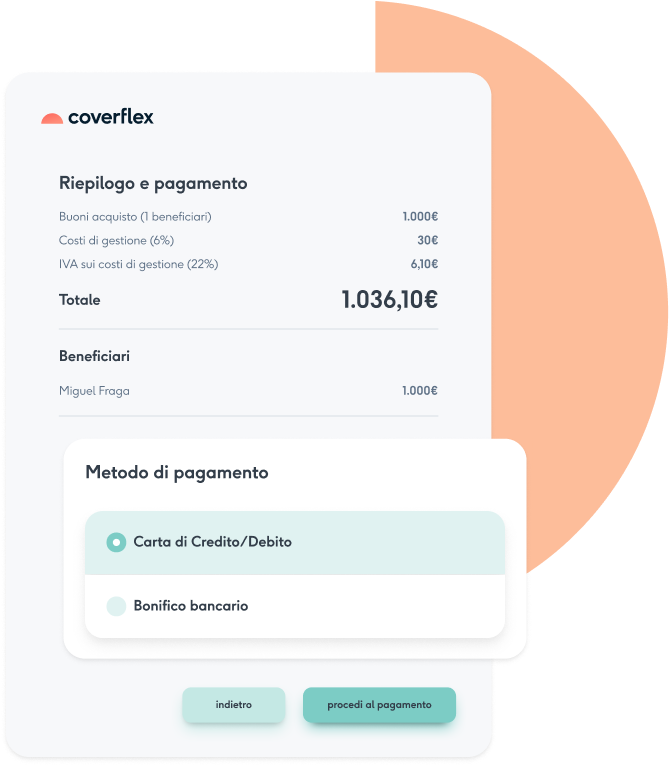

Dopo aver spiegato tutte le novità sui fringe benefit, vediamo quali sono gli ulteriori benefici fiscali per i datori di lavoro. Oltre a non concorrere al reddito da lavoro dipendente entro le soglie definite, sono anche deducibili. Ecco perché l’azienda dovrebbe pianificare con cura il suo pacchetto di benefit, scegliendo una proposta all’avanguardia come la soluzione di welfare aziendale Coverflex.

Grazie all’apposita Coverflex Voucher Card, collegata alla piattaforma online e alla app in abbinamento, tutto è più semplice, chiaro e immediato. E il piano welfare aziendale diventa realmente spendibile. Dall’abbigliamento ai prodotti per la cura della persona, passando per giochi, accessori per la casa, tecnologia e tutto ciò che serve per gli amici animali, le opzioni sono tantissime.

Hai un’azienda e vuoi saperne di più? Semplice: prenota la demo e scopri tutti i vantaggi!

Inserisci i tuoi dati per continuare a leggere