utelare il benessere del personale è diventata una priorità per le imprese, visto che genera molteplici vantaggi da entrambe le parti. Per farlo, però, bisogna conoscere l’attuale normativa sul welfare aziendale e metterla in pratica correttamente. A tal proposito, ci sono alcuni articoli del Testo Unico delle Imposte sui Redditi (TUIR) che stabiliscono regole e limiti specifici.

Leggi nel nostro approfondimento cosa dice in particolare l’articolo 51 del TUIR, insieme alle altre indicazioni ufficiali. Potrai così capire se il welfare aziendale è obbligatorio o no, chi ne ha diritto, i criteri di deducibilità e soprattutto come viene disciplinato.

Il quadro normativo: TUIR e welfare aziendale

Il concetto di welfare aziendale è relativamente recente in Italia e si è evoluto soprattutto negli ultimi decenni del secolo scorso. Grazie a leggi ad hoc, lo Stato si è occupato di regolare le iniziative delle imprese che possono effettivamente migliorare la vita privata e professionale dei dipendenti. Per fare qualche esempio, parliamo di:

- asili nido in azienda;

- convenzioni assicurative;

- assistenza sanitaria integrativa;

- corsi gratuiti per migliorare le proprie skill;

- card e sconti per acquistare beni e servizi di vario tipo;

- abbonamenti ai mezzi pubblici.

Il primo passo per orientarsi in questo argomento a prima vista molto complesso è conoscere la normativa sul welfare aziendale. Il punto di riferimento è il Testo Unico delle Imposte sui Redditi varato nel 1986 con l’obiettivo di normare alcune importanti tematiche fiscali. Nel nostro caso, dobbiamo attenerci a tre particolari articoli, che esamineremo nel dettaglio.

Nel corso degli anni, ci sono poi state modifiche a questo primo inquadramento del welfare aziendale. La legge di stabilità del 2016 ha infatti rivisto gli articoli chiave del TUIR, introducendo la possibilità di erogare beni e servizi anche elettronicamente.

Articolo 51

L’art. 51 del TUIR, con tutti gli aggiornamenti subiti negli anni, è oggi il caposaldo della normativa sul welfare aziendale perché spiega quali sono i beni e i servizi che non concorrono alla formazione del reddito da lavoro dipendente e che quindi non vengono tassati. Il paniere si è ampliato nel tempo, includendo svariate categorie di interventi volti ad abbracciare tanti aspetti della vita dei dipendenti, dalla gestione dei figli al controllo della propria salute.

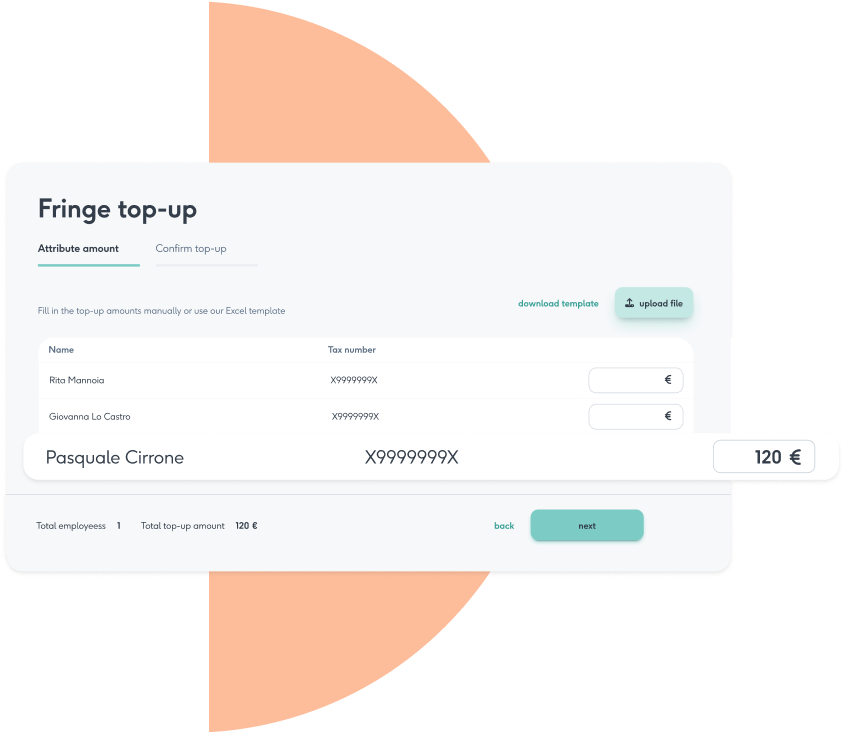

Nell’art. 51, comma 3 bis, il welfare prende ulteriormente forma grazie all’introduzione del formato elettronico previsto per erogare i benefit. Si legge infatti che “l’erogazione di beni, prestazioni, opere e servizi da parte del datore di lavoro può avvenire mediante documenti di legittimazione, in formato cartaceo o elettronico, riportanti un valore nominale”.

Articolo 100

A corollario dell’articolo 51, l’art. 100 del TUIR sul welfare stabilisce che le spese sostenute dall’azienda per migliorare il benessere del proprio personale possono essere correlate a:

- educazione;

- istruzione;

- ricreazione;

- assistenza sociale;

- assistenza sanitaria;

- culto.

Inoltre, l’articolo 100 del TUIR specifica il limite del welfare aziendale in termini di deducibilità da parte delle imprese. Le spese“sono deducibili per un ammontare complessivo non superiore al 5 per mille dell’ammontare delle spese per prestazioni di lavoro dipendente risultante dalla dichiarazione dei redditi”.

Articolo 12

Il quadro della normativa sul welfare aziendale non sarebbe completo senza un accenno all’articolo 12 del TUIR. Qual è la sua importanza? Semplice: l’ampliamento della platea di beneficiari. Non è più solo il personale assunto, ma anche le famiglie: coniuge, figli, genitori, fratelli, sorelle, nuore, generi e suoceri. Si è puntato così ad alleggerire il carico familiare dalle spalle dei dipendenti, per creare un ambiente lavorativo ed extralavorativo più sereno per tutti.

Quando è obbligatorio il welfare aziendale?

Dopo aver approfondito cosa dice il diritto del lavoro, forse ti starai chiedendo se il welfare aziendale sia un obbligo per l’azienda. La risposta immediata è: dipende dal caso. Di norma i beni e i servizi concessi al di fuori della normale retribuzione non sono imposti per legge, fatta eccezione per i casi in cui sono previsti dal contratto del dipendente o dal CCNL di categoria, come nel caso di metalmeccanici, orafi e argentieri, pompe funebri e telecomunicazioni.

Tuttavia, ci sono diversi buoni motivi per cui ogni azienda dovrebbe prendere in considerazione un pacchetto di benefit per il proprio staff. Non si tratta solo della deducibilità dei buoni pasto e di altri vantaggi fiscali evidenti: un sistema ben strutturato, che comprenda premi, tutela della salute e occasioni per crescere professionalmente, fidelizza i dipendenti e li fa sentire più motivati.

In più, oggi è molto più semplice costruire uno schema impeccabile, in grado di mettere d’accordo azienda e personale. Ad esempio, grazie alle proposte per il welfare aziendale di Coverflex è possibile implementare rapidamente una soluzione che offre diversi tipi di benefit e tutti ampiamente spendibili su tutto il territorio italiano e online.

Welfare aziendale: come funziona per l’azienda

Abbiamo visto che nella maggior parte dei casi il welfare aziendale non è erogato obbligatoriamente, ma è sempre consigliato perché genera benefici a breve e lungo termine per tutte le parti coinvolte. Se per i dipendenti i punti a favore sono più evidenti, visto che possono ottenere sconti, premi, beni e servizi mirati al raggiungimento di un miglior equilibrio tra vita e lavoro, per gli imprenditori è necessario entrare più nel dettaglio.

In generale, il regolamento sul welfare aziendale stabilisce che i benefit debbano essere assegnati a tutto lo staff o perlomeno a una categoria omogenea (ad esempio, tutti gli addetti al reparto commerciale). Questo perché la misura non dovrebbe essere percepita come discriminatoria.

Quali sono i limiti di spesa del welfare aziendale?

Per quanto riguarda i limiti di spesa per il welfare aziendale, dobbiamo considerare due tipologie ben distinte: i fringe benefit e i flexible benefit. Sebbene spesso vengano confusi, sono due cose distinte e vengono normati di conseguenza.

I fringe benefit sono i compensi in natura aggiuntivi, come il telefono, il portatile o l’auto aziendale. Sono esenti da tassazione, ma l’articolo 51 del TUIR stabilisce le soglie, che al 2025 ammontano a 1000 euro per tutti e 2000 euro per chi ha figli a carico.

Un discorso a parte lo meritano invece i flexible benefit, ovvero quei beni e servizi concessi dall’azienda a fasce più estese di collaboratori. Questi benefit hanno un enorme vantaggio rispetto agli altri: non esiste infatti un limite massimo, visto che sono complementari alla retribuzione, e dunque non sono tassati. Nel lungo elenco troviamo gli asili nido, i corsi di lingua, gli abbonamenti ai mezzi pubblici e così via.

Il fatto che i flexible benefit non abbiamo un tetto massimo di esenzione è un forte incentivo per le imprese. Si sentiranno così incoraggiate a concedere soluzioni che possano concretamente fare la differenza nella vita di tutti i giorni delle persone che lavorano per loro.

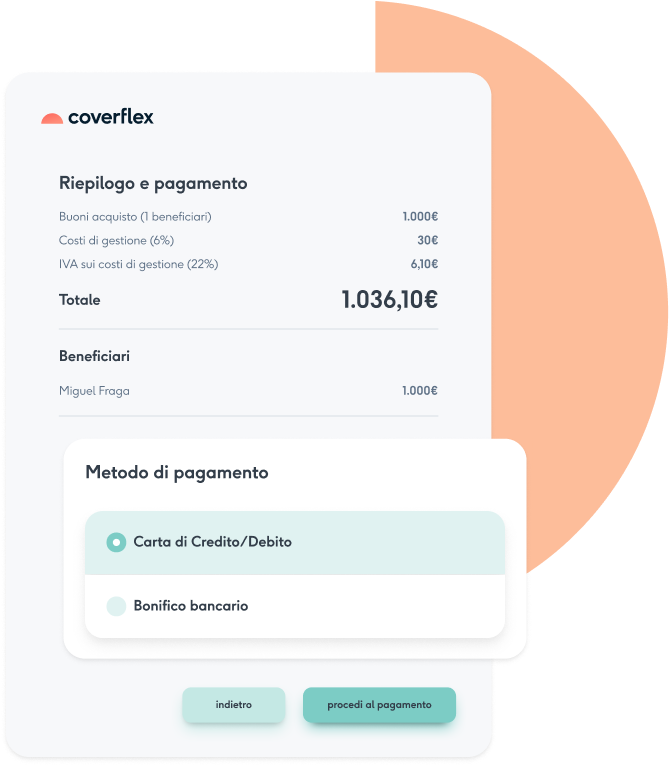

A ciò si aggiunge la possibilità di gestire tutto con strumenti all’avanguardia, come le card e le app abbinate, che rispettano la normativa sul welfare aziendale e consentono di monitorare l’erogazione dei benefit, offrendo sempre una panoramica chiara di come vengono utilizzati.

Coverflex Welfare: la soluzione innovativa e flessibile

Coverflex offre una soluzione di welfare aziendale realmente spendibile, che permette alle aziende di risparmiare e ai dipendenti di massimizzare la propria retribuzione. Con il Welfare Coverflex, l’azienda mette a disposizione un budget per diverse tipologie di benefit, tra cui:

- Fringe, benefit pensati per acquistare prodotti di diverse categorie merceologiche (libri, abbigliamento, accessori per animali, giocattoli...) attraverso la Coverflex Card;

- Tempo libero, un budget da spendere per attività e servizi di vario tipo (sedute dallo psicologo, pacchetti vacanze, abbonamenti alle principali piattaforme di streaming...) tramite Coverflex Card;

- Trasporto pubblico, che consente di richiedere rimborsi per le spese relative al trasporto pubblico, anche per i familiari a carico;

- Istruzione, per richiedere rimborsi relativi alle spese di istruzione per tutta la famiglia;

- Assistenza familiare, con cui richiedere rimborsi per i servizi di assistenza sanitaria per i membri della famiglia over 75 o non autosufficienti.

Cosa aspetti? Prenota una demo e scopri da vicino il prodotto più innovativo sul mercato!

Inserisci i tuoi dati per continuare a leggere