subsídio de refeição, ou alimentação, é um benefício social, sem natureza salarial ou remuneratória, que é concedido pelas empresas aos seus colaboradores para compensar os custos com a refeição durante o dia de trabalho. Por forma a mitigar os efeitos do aumento da inflação, em abril de 2023, o seu valor foi fixado em 6,00€, correspondendo ao valor máximo não tributável quando pago em dinheiro, e, consequentemente, em 10,20€, quando pago com cartão refeição, o que representa um aumento de mais de 6,25% face ao montante anterior.

Pago em espécie ou em cartão, existem ainda muitas dúvidas quanto ao subsídio de alimentação. É obrigatório? Existe um valor mínimo? Qual o enquadramento fiscal e a tributação associada a este benefício? Como é calculado o seu valor?

Neste artigo, damos-lhe a conhecer a legislação do subsídio de alimentação.

O que é o subsídio de alimentação?

O subsídio de alimentação corresponde a uma quantia monetária paga pela entidade patronal ao colaborador, por cada dia trabalhado, como compensação pelos custos diários com a refeição realizada. Não são considerados dias trabalhados os dias de férias, os feriados, as faltas ou outros dias em que não há prestação efetiva de trabalho.

Este benefício social tem um valor definido por lei e é atribuído aos trabalhadores da Administração Pública, constando do Orçamento do Estado. Apesar de também poder ser aplicado no setor privado, o subsídio de alimentação não é obrigatório por lei, não fazendo parte do Código do Trabalho. Ainda assim, é muito comum as empresas deste setor incluírem o subsídio de refeição nos contratos individuais de trabalho ou nos acordos coletivos de trabalho.

O subsídio de refeição pode ser pago em dinheiro (ou espécie) ou em cartão. Até aos valores definidos na lei, diferentes consoante o pagamento seja feito em espécie ou em cartão alimentação, o valor deste subsídio não é tributado, não havendo lugar a pagamento de IRS nem a contribuição para a Segurança Social.

Valor mínimo e máximo do subsídio de refeição

O valor do subsídio de refeição é fixado legalmente para os trabalhadores da Administração Pública. Não sendo obrigatório para as restantes empresas, a lei não estipula um valor mínimo ou máximo para o subsídio de alimentação. Contudo, existe um limite máximo até ao qual o subsídio de refeição está isento de pagamento de IRS e de contribuição para a Segurança Social, como explicado mais à frente neste artigo.

Até 2022

A Lei n.º 42/2016 fixou o valor do subsídio de refeição em 4,77€ para os trabalhadores do setor público, montante que vigorou desde 1 de agosto de 2017 até ao final de setembro de 2022.

Perante o contexto de aumento da inflação e da consequente redução do poder de compra dos trabalhadores, o valor do subsídio de refeição foi revisto no último trimestre de 2022. A Portaria n.º 280/2022, de 18 de novembro, fixou o valor do subsídio de alimentação em 5,20€, com efeito a partir de outubro do mesmo ano, representando um aumento de cerca de 10% face ao valor anterior.

Subsídio de alimentação em 2023

Até abril de 2023 vigorou o estipulado na Portaria n.º 280/2022, de 18 de novembro. Contudo, a Portaria n.º 107-A/2023, de 18 de abril, fixou o valor do subsídio de alimentação em 6,00€, com efeito a partir de janeiro do mesmo ano. Este valor representa um aumento de mais de 15% face ao valor anterior e de 27 euros por mês face aos primeiros meses de 2022.

Em 2024 o montante de 6,00€ permaneceu inalterado, e o mesmo está previsto para 2025.

O valor do subsídio de alimentação pode ser diferente dentro da mesma empresa?

O artigo 24.º do Código do Trabalho, aprovado pela Lei n.º 7/2009, define o direito à igualdade no acesso a emprego e no trabalho e indica que este direito respeita, entre outros, à “retribuição e a outras prestações patrimoniais”, nas quais se insere o subsídio de alimentação.

Deste modo, é expectável que, numa mesma empresa, trabalhadores com o mesmo regime e horário de trabalho recebam valores iguais de subsídio de refeição. No caso de existirem trabalhadores a tempo parcial, estes também têm direito ao pagamento do valor total deste subsídio, “excepto quando o período normal de trabalho diário seja inferior a cinco horas, caso em que é calculado em proporção do respetivo período normal de trabalho semanal”, de acordo com a mesma lei.

Relativamente aos colaboradores em teletrabalho, estes mantêm os mesmos direitos que os demais, nomeadamente o direito a uma retribuição equivalente à que aufeririam em regime presencial, com a mesma categoria e função idêntica, de acordo com a Lei n.º 83/2021.

Legislação sobre o subsídio de alimentação

O subsídio de refeição foi legislado pela primeira vez em 1977, pelo Decreto-Lei n.º 305/77, de 29 de julho, que instituiu a atribuição de um subsídio de refeição uniforme a todos os funcionários e agentes da Administração Pública. Teve como principal objetivo o de pôr fim às desigualdades resultantes de uma concessão não controlada de esquemas de subvenção de refeições e alimentação em espécie.

A atribuição do subsídio de alimentação levou a situações de injustiça, que foram mais tarde revistas e corrigidas, no Decreto-Lei n.º 57-B/84.

Após algumas atualizações ao longo dos anos, a Portaria n.º 1553-D/2008, de 31 de dezembro, fixou o valor do subsídio em 4,27€, que vigorou a partir de 1 de janeiro de 2009 e representou um aumento de 4% face ao valor anterior.

O Orçamento do Estado para 2017, publicado na Lei n.º 42/2016, de 28 de dezembro, atualizou o valor do subsídio de refeição para 4,52€, a partir do início de 2017, e para 4,77€, a partir de 1 de agosto do mesmo ano.

O valor do subsídio de alimentação foi revisto em 2022, na Portaria n.º 280/2022, de 18 de novembro, na qual o seu montante ficou fixado em 5,20€.

Em abril de 2023, o valor do subsídio de refeição foi novamente revisto, e a Portaria n.º 107-A/2023, de 18 de abril, fixou o valor do subsídio de alimentação em 6,00€, com efeito a partir de janeiro do mesmo ano.

No que à tributação diz respeito, o Capítulo I do Código do Imposto sobre o Rendimento das Pessoas Singulares (CIRS) define as categorias de rendimentos sobre os quais incide o imposto sobre o rendimento das pessoas singulares, ou IRS. No artigo 2.º estão discriminados os rendimentos da categoria A e o valor a partir do qual o subsídio de alimentação se enquadra nestes rendimentos e implica, por isso, o pagamento de IRS. O Código dos Regimes Contributivos do Sistema Previdencial de Segurança Social também remete para o CIRC, no que concerne às contribuições para a Segurança Social com base no valor do subsídio de refeição.

Como calcular o subsídio de alimentação em cada mês

O subsídio de alimentação não é pago nos dias em que o colaborador não trabalha. O artigo n.º 2 do Decreto-Lei n.º 57-B/84, de 20 de fevereiro, elenca situações em que não há lugar à atribuição do subsídio de refeição: férias, doença (“baixa médica”), casamento, licença parental, luto, assistência a familiares, exercício do direito à greve, faltas injustificadas, e em casos de aplicação de suspensão preventiva e cumprimento de penas disciplinares.

Assim, para calcular o valor do subsídio de alimentação que um colaborador recebe no final do mês, é necessário multiplicar o valor diário do subsídio (que deve constar do contrato de trabalho) pelo número de dias trabalhados. Cada mês tem uma média de 22 dias úteis, pelo que, não havendo feriados, férias, faltas, ou qualquer uma das situações referidas anteriormente, será este o número a ter em conta.

Por exemplo, assumindo que num mês com 22 dias úteis o colaborador não trabalhou 2, por motivos de baixa médica, e tem no seu contrato de trabalho o valor diário de subsídio de alimentação de 10,20€, o valor de subsídio a receber é de 204€ (20 x 10,20€).

Enquadramento fiscal do subsídio de refeição

Como referido, o subsídio de alimentação não é obrigatório por lei, sendo apenas definido o seu valor para funcionários da Administração Pública. De acordo com o Decreto-Lei n.º 57-B/84, “o subsídio de refeição está isento de quaisquer taxas, contribuições ou impostos e é inalienável e impenhorável.”

De facto, é com base no valor do subsídio de alimentação fixado para o setor público que são definidas as isenções de pagamento de IRS e de contribuição para a Segurança Social (SS) para colaboradores e para empresas.

Existe um valor máximo até ao qual há lugar a isenção de pagamento de IRS e de Taxa Social Única (TSU) sobre o montante do subsídio de alimentação. Este valor é diferente de acordo com a forma de pagamento deste benefício.

Tratamento em sede de IRS

O imposto sobre o rendimento das pessoas singulares (IRS) incide sobre o valor anual dos rendimentos de diferentes categorias, depois de efetuadas as correspondentes deduções e abatimentos. Para um subsídio de alimentação com um valor igual ao definido por lei, existe isenção de IRS.

Para subsídios de alimentação pagos em dinheiro, o valor máximo para que empresa e colaborador possam usufruir da isenção de IRS é o valor fixado na lei para a Administração Pública, que é, atualmente, de 6,00€.

Contudo, se o subsídio de alimentação for pago em cartão refeição, o montante pode ser de até 10,20€ (6,00€ acrescidos de 70%), para que a isenção fiscal se mantenha.

Descontos para a Segurança Social

Relativamente às contribuições para a Segurança Social com base no valor do subsídio de alimentação, o Código dos Regimes Contributivos do Sistema Previdencial de Segurança Social remete para o CIRC.

Assim, tal como acontece com o IRS, o subsídio de refeição está isento do pagamento de TSU se o seu valor for de até 6,00€, para pagamentos em espécie, ou 10,20€, para pagamentos em cartão refeição.

Formas de pagamento do subsídio de alimentação

A empresa pode decidir pagar o subsídio de alimentação aos seus colaboradores em dinheiro ou em cartão refeição. De acordo com a opção escolhida, os benefícios fiscais para a empresa e para o colaborador são diferentes. Em ambos os casos, o montante mensal do subsídio de refeição aparece no recibo de vencimento do colaborador.

Em espécie

Quando pago em espécie, ou dinheiro, o subsídio de alimentação é pago juntamente com o ordenado, e tributado, se o seu valor for superior ao definido por lei para os trabalhadores do setor público.

Assim, atualmente, um colaborador pode receber da sua empresa subsídio de alimentação de montante igual a 6,00€, pago em espécie, não havendo lugar a pagamento de IRS e TSU para ambos, empresa e colaborador. O colaborador totaliza, assim, um subsídio de refeição mensal médio de 132€.

Se, por exemplo, uma empresa pagar 6,80€ de subsídio de refeição aos colaboradores, 0,80€ (6,80 - 6,00) diários, correspondendo a 17,60€ (0,80€ x 22 dias úteis) mensais, serão tributados e tidos em consideração para pagamento de IRS e contribuição para a Segurança Social.

Apesar de poder parecer uma opção mais flexível para o colaborador, o pagamento do subsídio de alimentação em dinheiro tem menos vantagens fiscais do que o pagamento do mesmo em cartão refeição, que tem, hoje em dia, uma grande abrangência e pode ser utilizado em inúmeros locais.

Em cartão refeição

O cartão refeição consiste num cartão pré-pago, protegido por um PIN, sem custos para o colaborador, que a empresa carrega todos os meses com o montante relativo ao subsídio de alimentação.

O cartão pode ser utilizado em estabelecimentos (físicos e não só, dependendo do cartão) do setor alimentar, não sendo possível fazer levantamentos de dinheiro. Contudo, o montante é cumulativo (se o colaborador não gastar tudo num mês, o remanescente permanece no cartão e acumula para os meses seguintes) e pode ser usado em restaurantes, supermercados e serviços de entrega de comida.

Se o subsídio de alimentação for pago em cartão, atualmente, a empresa pode atribuir um valor até 10,2€ por dia para que haja isenção de pagamento de IRS e de contribuição para a Segurança Social, o que corresponde a um subsídio de refeição mensal médio de 224,40€. Com esta opção, em comparação com o pagamento do subsídio em dinheiro, o colaborador fica, em média, com mais 92,4€ ao final de cada mês, o que corresponde a 1016,4€ a mais ao final de 1 ano (92,4€ x 11 meses de trabalho efetivo).

Quanto às opções de cartão alimentação, são várias as que existem no mercado: Coverflex Refeição, Ticket Restaurant, Euroticket Refeição, Sodexo Refeição Pass, Montepio Menu, Caixa Break e Cartão Refeição Santander, entre outras.

O cartão refeição Coverflex distingue-se dos demais por ser dotado de tecnologia contactless, permitindo pagamentos com Apple Pay e Google Pay, e por pertencer à rede VISA, o que significa que o cartão pode ser usado em qualquer local que aceite cartões VISA (não apenas restaurantes e supermercados físicos, mas também em compras online e serviços de entrega de comida). Além disso, com o cartão refeição Coverflex, os colaboradores têm acesso a uma app, a partir da qual podem gerir o seu saldo de alimentação e acompanhar todos os movimentos, e ainda beneficiar de descontos em parceiros associados.

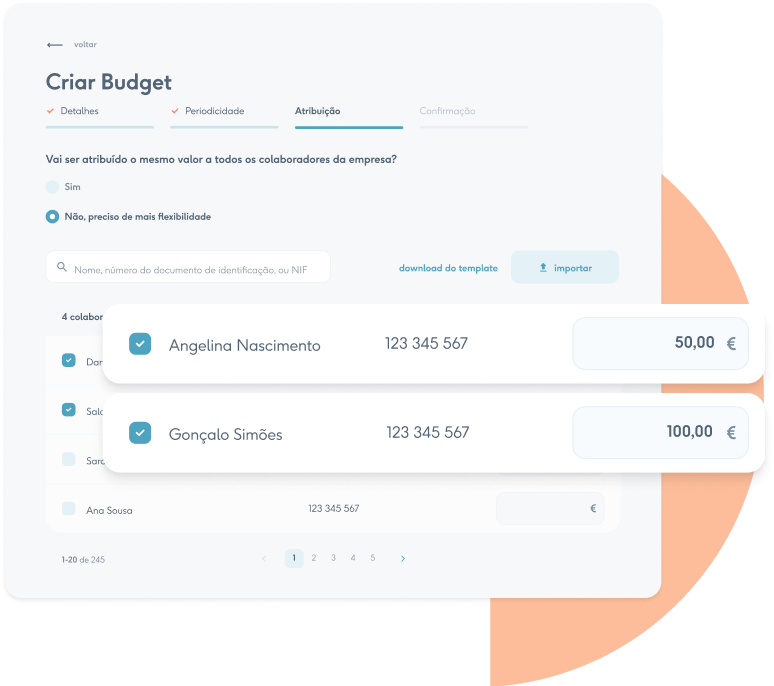

O processo de implementação da solução Coverflex refeição é simples e rápido, 100% digital e self-service, e não precisa de intermediários. Caso pretenda saber mais sobre o cartão refeição Coverflex e as condições para a sua empresa, consulte a página Coverflex Refeição, onde pode subscrever este produto em apenas alguns minutos.

.avif)