ecebeste uma proposta de emprego que oferece benefícios além do salário base mas não sabes se estão isentos de impostos? Tens dúvidas sobre se um certo benefício está sujeito a descontos para o IRS ou para a Segurança Social?

Fica a saber que a resposta depende do benefício que a tua empresa concede. Na realidade, há complementos salariais que não pagam qualquer tipo de imposto. E isto significa que, independentemente do valor, estão isentos de IRS e Segurança Social.

Ainda na categoria de isenção, há complementos que têm um teto máximo, ou seja, só podem ser isentos até um determinado valor. Ultrapassado esse valor, passam a ser taxados. Contudo, também existem alguns benefícios com isenção parcial ou não isentos de impostos.

Se estás a perguntar-te quais os benefícios que se enquadram em cada categoria, continua a ler - vamos mostrar-te alguns exemplos!

Compensação flexível isenta de impostos

Dentro da categoria das compensações flexíveis totalmente isentas de impostos, encontram-se os vales infância e os benefícios que abrangem o pagamento de despesas com o passe social, formação profissional de desenvolvimento e saúde.

No que diz respeito ao vale infância, os colaboradores podem pagar despesas relacionadas com as escolas dos filhos até aos 7 anos de idade (exclusive).

Mas como é que funciona este vale? Na verdade, tudo irá depender da empresa que fornece este serviço. Na Coverflex, por exemplo, o pagamento é feito diretamente através da aplicação. Desta forma é gerado um vale, que será enviado para a instituição de ensino.

Já nos benefícios flexíveis associados a despesas com o passe social, formação e saúde, o raciocínio é o mesmo. Por exemplo, vamos assumir que a tua empresa concede 100 euros em complementos à tua escolha dentro de um leque de opções disponíveis. O montante que usares em despesas, apropriadas à tua atividade, com um passe social, formação profissional ou saúde não é alvo de impostos, desde que não ultrapasse os 100 euros.

E o cartão refeição fica de fora?

Se estás a estranhar o facto de o cartão refeição não entrar na categoria anterior, passamos a explicar. Embora a maioria das empresas pague o subsídio de alimentação de forma a este ficar livre de impostos, isto não significa que o subsídio de alimentação esteja totalmente isento.

Ou seja, o que acontece é que o subsídio de alimentação apenas é isento nas seguintes situações:

- Quando é pago em dinheiro até 6,00€ por dia;

- Quando é pago em cartão refeição até 9,60€ por dia.

Caso a tua empresa pague 9,60€ por dia em cartão de refeição, este valor é realmente isento de impostos (Segurança Social e IRS).

Mas o cenário altera-se caso a tua empresa pague um valor superior. Vamos imaginar que recebes 10€ diários de subsídio de alimentação em cartão refeição. Neste exemplo, 9,60€ desses 10€ estão isentos de impostos. Já os restantes 0,40€ entram para os cálculos dos descontos para a Segurança Social e para o IRS. Por esta razão, nem sempre compensa ter um subsídio de alimentação superior ao teto máximo. Afinal, até uma pequena diferença, como uma subida de algumas dezenas de cêntimos, pode elevar a tua taxa de retenção na fonte de IRS. E essa subida poderá potencialmente afetar o teu salário líquido mensal.

Compensação flexível isenta apenas de Segurança Social

A tua empresa pode conceder-te outras compensações além do teu salário. No entanto, as opções seguintes descontam IRS, ainda que estejam isentas da taxa de 11% da Segurança Social. Para teres uma ideia, estamos a falar de benefícios que englobam o pagamento de:

- Mensalidades e despesas com ginásios, centros de fitness e apps de fitness;

- Despesas com educação e formação;

- Certas despesas médicas e de bem-estar em nome próprio ou da família;

- Despesas com lares de idosos;

- Planos de Poupança e Reforma (PPR).

Assim, quando recebes este tipo de complemento salarial, precisas de somar o valor do benefício aos teus outros rendimentos. Só após somares todos os rendimentos sujeitos a impostos é que percebes o valor final que será tributado.

Atenção: a tua tributação é feita com base nas tabelas de retenção na fonte em IRS para 2022. Para saberes qual a taxa a que estás sujeito/a, tens de considerar não só o teu ordenado bruto mas também o teu enquadramento fiscal. O enquadramento fiscal altera-se conforme as condições do teu agregado familiar, como por exemplo, se és solteiro/a ou casado/a, se tens filhos, etc..

O impacto no salário líquido

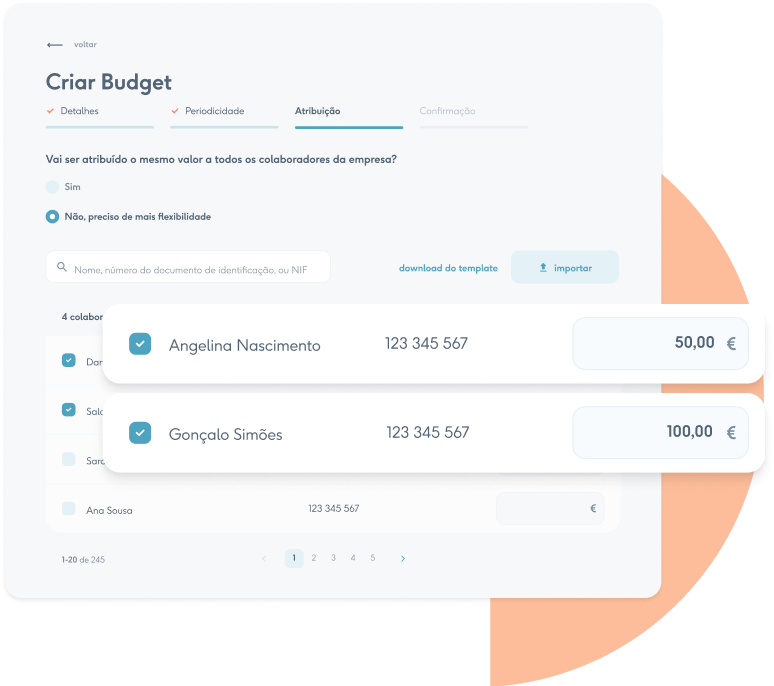

Tendo em consideração que os diferentes tipos de compensação flexível são enquadrados de formas distintas fiscalmente, nada como mostrar o impacto que têm nos rendimentos líquidos.

Assim, uma pessoa casada, com um filho, e com um ordenado base de 1.000 euros, paga uma taxa de IRS de 8,6% (e 11% de Segurança Social), o que corresponde a um valor líquido de 804 euros.

Já se a mesma pessoa tiver um rendimento base de 1.000 euros, mais 100 euros de compensação flexível taxada no IRS, a taxa sobe para 11,4%, o que significa que esta pessoa aufere 865 euros líquidos. Se estivermos a falar de uma compensação salarial isenta de qualquer imposto, a taxa desce para os 8,6% iniciais e o rendimento líquido aumenta para 904 euros.

Como estas contas nem sempre são fáceis, a utilização de um simulador de salário líquido pode ajudar-te a apurar o valor final que vais receber. Só tens de perceber se as compensações flexíveis que te estão a propor são isentas ou não de tributação.

Outros incentivos e a sua tributação

Embora os benefícios flexíveis sejam uma das componentes além-salário mais populares entre empresas e colaboradores, o teu contrato pode prever outro tipo de incentivos, ajudas e prémios. E nestas circunstâncias é importante que saibas se vais ou não pagar impostos sobre estes rendimentos.

No caso de o teu contrato prever deslocações a nível profissional, poderás ou não beneficiar do subsídio de deslocação. O subsídio de deslocação funciona como o subsídio de alimentação, uma vez que existem valores isentos de impostos até um certo limite e o excedente paga IRS e Segurança Social.

Assim, se a tua empresa pagar um subsídio de deslocação para ajudar-te com a utilização do teu carro, o valor máximo isento é de 0,36€ por quilómetro. Em deslocações nacionais, o limite tabelado é de 50,20€ por dia e em deslocações internacionais sobe para 89,35€ diários.

Mas também podes ser compensado/a com a atribuição de prémios ao longo do ano. No entanto, esta está sujeita a impostos. Por exemplo, se a tua empresa decidir atribuir-te prémios em dinheiro, estes valores vão somar-se ao teu salário tributável. Logo, ficam sujeitos ao pagamento de 11% da Segurança Social e da tua taxa de retenção na fonte para IRS (que poderá ser agravada com o valor do prémio).

O mais importante é que saibas o impacto que certos benefícios e incentivos têm no teu rendimento líquido. Além disso, se estás num processo de recrutamento, podes tentar negociar os benefícios mais atrativos para ti e que aumentem o teu salário líquido em 2022.

.png)

.jpeg)

.jpeg)

.avif)

.avif)

.avif)